2022年,是充满挑战的一年!

国际局势风起云涌,能源、粮食等大宗商品价格高企,通胀高烧难退,全球流动性急速转向,引发全球经济、金融市场持续震荡。

反观国内,虽然形势严峻复杂背景下,中国经济却依然保持强大的韧性与活力,总体延续了恢复发展态势,各行各业在稳住经济的一揽子政策支持下稳步推进。

毫无疑问,中国乃至全球在这一年,都进入了新的发展阶段,会迎来很多新变化,既充满挑战,也孕育很多机会。

年终岁末之际,格隆汇特别推出 《年终总结系列》 ,和大家回顾2022年中国经济的方方面面。

本文是本系列的第七篇 《年终总结之美股篇:潮水褪去,终见裸泳》 。

美股神话自从2008年次贷危机之后经久不破,即便遭遇2020年新冠疫情危机的突袭冲击,也很快又从悬崖边上拉回来,并且再刷历史新高。

但2022年,一切上涨的美好终于遭遇了残酷的终结。

01、裸泳者

2022年全年,道琼斯工业指数累计下跌8.78%。跌幅看似温和,但主要是因为该指数成分股只有30家企业,且集中在能源、金融等传统大票上面,并不能真真切切反应美股整体情况。

标普500指数囊括了500家蓝筹上市企业,分布行业也较为广泛,更能够代表美股。今年,该指数下跌19.44%,创造2008年次贷危机以来最大最深的跌幅记录。

纳斯达克指数是美国高科技企业为主要成份的指数,亦是美国股市泡沫最为严重的集中地。指数从年初跌到年尾,现价已经跌回2年半以前,整体跌幅高达33.1%。

潮水褪去,终见裸泳者。美国基金、美股散户最为钟爱的明星科技股——特斯拉遭遇了毁灭式暴跌,全年跌幅将近70%,全年蒸发市值逾8800亿美元。特斯拉从过去2年暴涨10几倍的云端滑落至今年的谷底,绞杀了一大批以韩国散户为首的抄底孤勇者。

苹果、微软均大跌逾26%,谷歌大跌39%,亚马逊、奈飞暴跌50%左右,Meta暴跌64%。这6大科技巨头分别增发7400亿美元(单位,下同)、6900亿、3400亿、8400亿、1400亿、5700亿。加上特斯拉,7大科技巨头累计蒸发4.2万亿美元,折合29.4万亿人民币,蒸发了14个贵州茅台。

这恐怕是美国科技股历史上相当之黑暗的一年。罪魁祸首美联储亲手戳破了美国股市的超级泡沫。

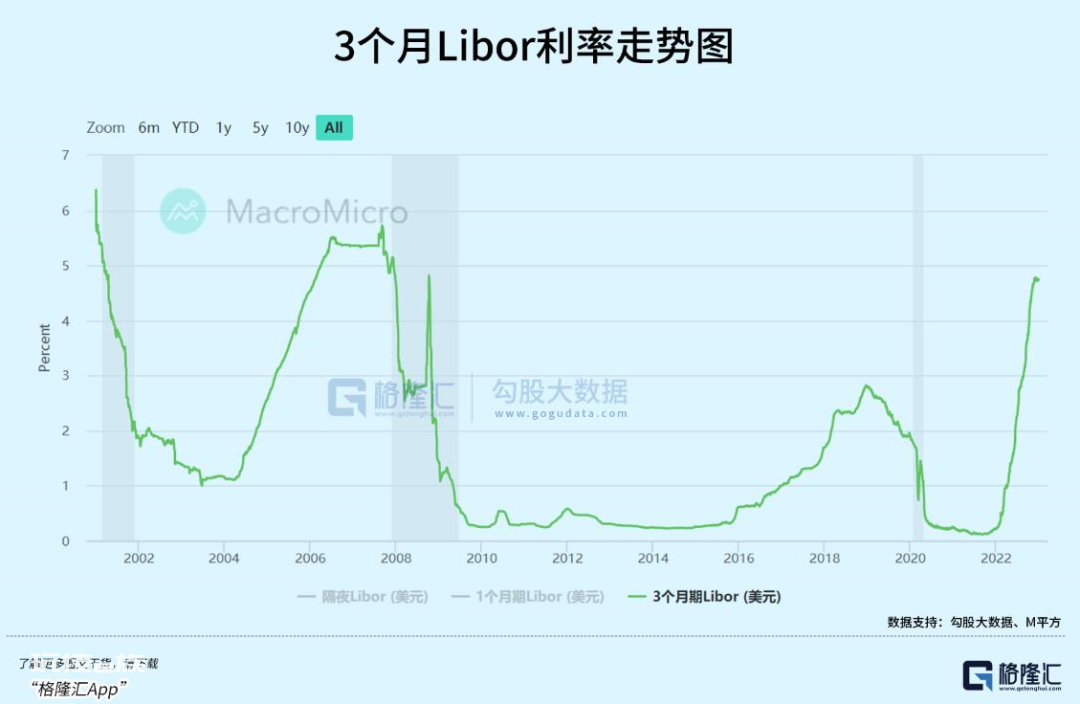

从今年3月16日开始,美联储一共暴力加息了7次。其中,从6月开始连续4次加息75个基点,到了12月才降回50个基点的加息。短短不到1年时间,美国联邦基准利率大幅飙升4.25%,创下2008年以来最高。其加息深度与速度远远超过市场年初时的预料。缩表方面,从6月开始至今,累计缩表规模为3500亿美元,低于美联储计划的5600亿美元。

加息、缩表双管齐下,实实在在大幅紧缩美国金融市场的货币环境。这是今年美科技股遭遇至暗时刻的最重要逻辑之一。

宏观经济层面上,美国一季度和二季度均出现负增长。但三季度意外强劲增长3.2%,主要是由于进出口这驾马车贡献。对应到微观上,差别巨大。能源相关产业链的企业业绩亮眼,这亦是道琼斯指数相对抗跌的重要因素。而科技股业绩普遍遭遇了增速恶化,甚至负增长的糟糕情况。

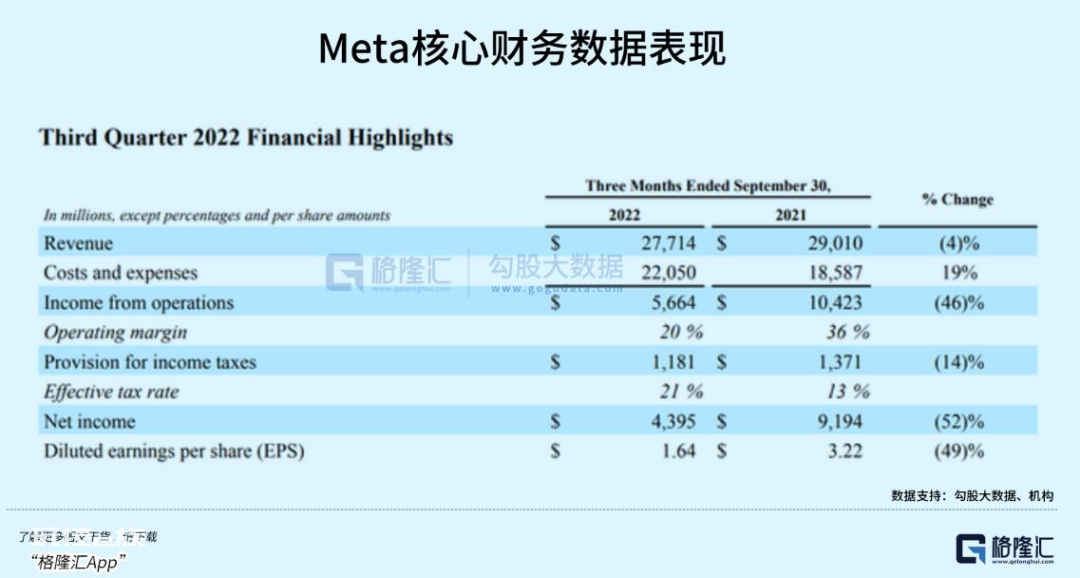

比如,Meta在今年第三季度营收277.14亿美元,同比下降4%,连续第二个季度下滑,而二季度是Meta历史上首次下滑。Q3净利润43.94亿美元,同比大幅下滑52%,已是连续第4个季度下滑。

亚马逊在2022Q1创下2001年互联网泡沫破灭之后的最低营收增速,利润方面则是2015年以来首次亏损。三季度营收增速回暖,但净利润同比仍然下跌9%。

分子分母双杀美科技股巨头。这样的下杀大势可能并没有结束。

02、美股的三座大山

2023年,美股至少还会遭受来自三个方面的冲击与考验。

第一个,轻微衰退VS深度衰退。

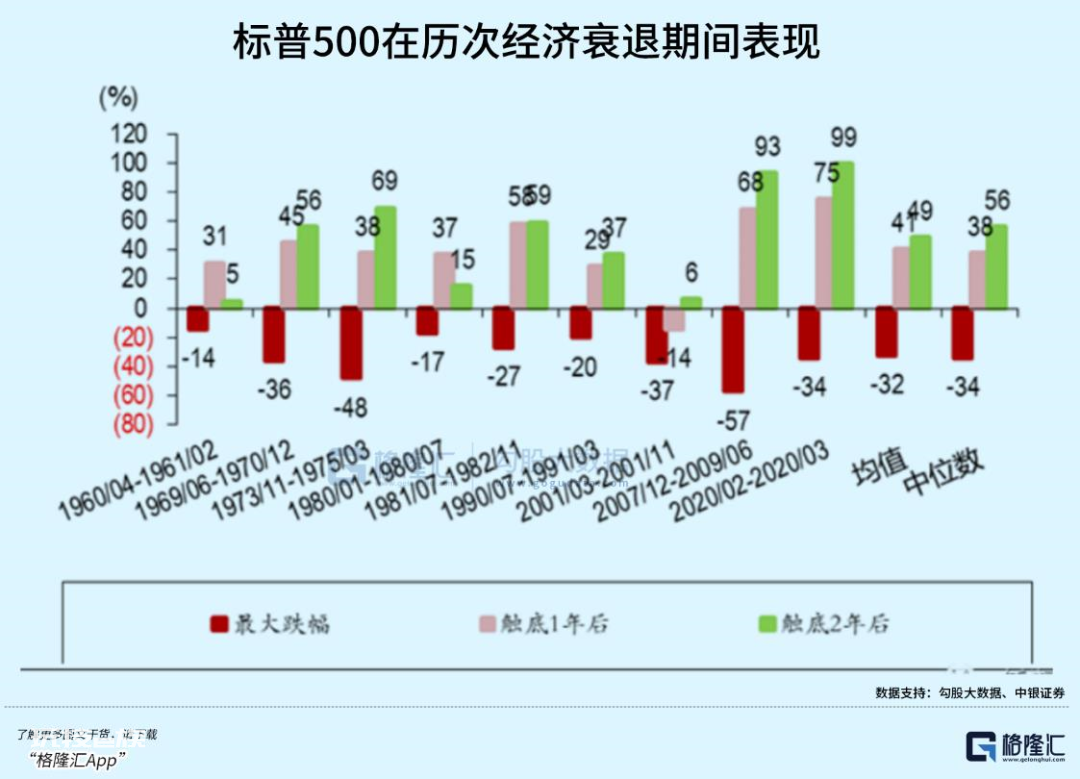

1960年代以来,美国经济一共经历了9次经济衰退,其中有3次深度衰退,即1973年、2008年以及2020年。标普500跌幅分别高达48%、57%、34%。轻微衰退中,最小跌幅为14%、最大跌幅也有36%。加总历次衰退,标普500指数下跌中位数为34%。

在高利率、高通胀的宏观背景下,美国经济衰退的迹象逐步明晰。在国债市场表现的淋漓尽致,2年期与10年期国债倒挂在近期一度高达80个基点,创下1980年以来最深。

今年12月,美国零售销售环比大幅下滑0.6%,而上个月为正的1.3%。储蓄方面,截止今年11月,美国个人储蓄为5200亿美元(较10月减少1000亿美元),较2020年高峰的4.85万亿美元大幅骤降近90%。目前储蓄率为2.3%,已经接近2005年7月出现的历史最低点2.1%。另外,美国家庭债务在今年第三季度的增速创15年来新高。

12月,美国消费者信心指数为59.7,较11月小幅上升。但时间维度拉长看,目前消费信心水平与2008年、1970年代大通胀时期的最低点保持在同一水平线上。可见,美国消费零售在2023年存在进一步下行可能,将经济拖入衰退漩涡。

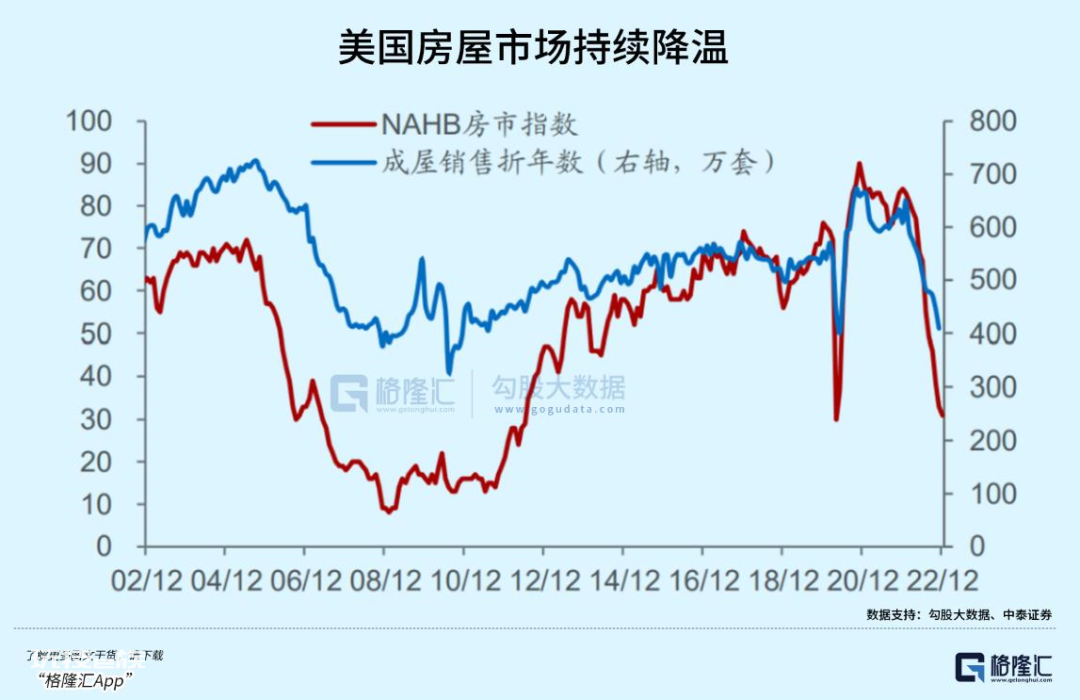

投资方面。12月制造业PMI仅为46.2,已经是连续第3个月大幅下滑,远远低于荣枯线的50。如果刨除2020年新冠刚爆发的异常值,目前制造业PMI至少创下2012年以来最低水平(2012年才有数据记录)。房地产市场,12月NAHB指数为31,为2020年4月以来新低,已是自去年12月触顶后的第12个月回落。可见投资这架经济马车也逐渐深陷被动之中。

另外,从宏观逻辑上看,美国财政政策会继续受到各种各样因素的限制,货币紧缩政策大概率会因服务通胀粘性高而保持较长时间,再叠加高通胀迟迟无法有效控制到温和水平,3大合力很有可能导致2023年美国经济陷入深度衰退。

第二,缩表威力会逐步显现。

美元流动性呈现巨大的倒金字塔结构——最底层是美国银行金融机构在美联储存放的存款准备金,大致余额为3万亿美元,第二层是美国M2,2021年末为21.638亿美元,第三层才是海外美元市场,不受美联储控制,大致有80万亿美元之巨。

当美联储缩表之时,存款准备金余额会下降,流动性紧缩影响会在传导过程中通过杠杆和乘数效应被层层放大。今年美联储累计缩表3500亿美元,相当于离水龙头最远的海外美元市场缩表了高达3.5万亿美元。随着明年缩表的进一步加码,海外美元市场流动性更加趋向于紧张与枯竭,也是更容易爆发“钱慌”的地方。

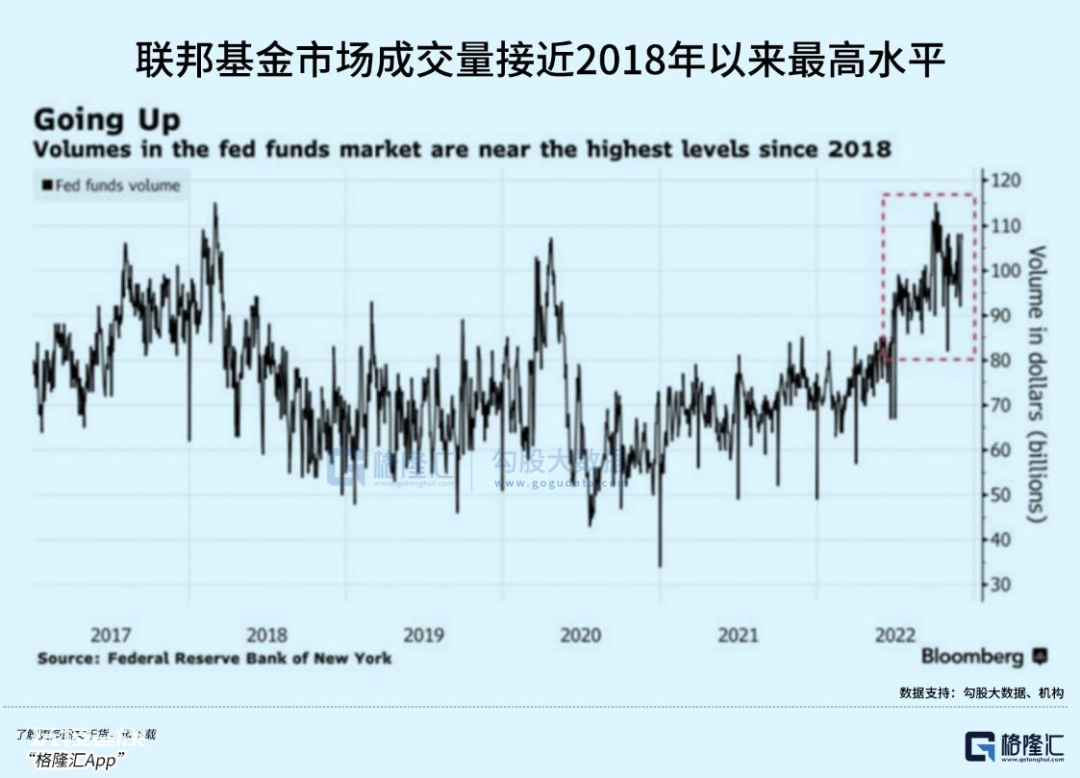

美国国内大量银行在金融体系中获取资金的难度也加大了,投资机构从银行负债端融资渠道面临流动性压力,银行开始重返联邦基金市场获取现金。

据巴克莱银行数据,美国国内银行在联邦基金借款人中所占的比例已从5%升至12%。这可能是一个资金稀缺的迹象,因为当2018-2019年准备金不那么充足时,美国国内银行在联邦基金中的交易份额也上升了,主要是那些“寻求补充日间交易清算余额”的机构。此外,美联储贴现窗口的余额已升至2020年6月以来的最高水平。这也表明一些银行面临短期流动性的压力。

随着缩表的加码,对全球金融市场流动性的挤压与破坏不应被轻视。

第三,欧洲可能爆发的危机冲击美国金融市场稳定。

目前,欧洲面临的麻烦比美国还要糟糕的多。欧洲直面俄乌战争前线,通胀压力非常之大。今年11月通胀仍然高达10.1%,加息控通胀之路任道而重远。如此恶劣背景下,欧洲经济衰退的可能性与严重性应该要胜于美国。

此外,欧元主权债务风险可能会暴露。目前,意大利10年期国债收益率再度飙升至4.63%以上,与今年9月高点持平,创下欧债危机以来高位水平。葡萄牙、西班牙等欧猪国家也不例外。德国方面,10年期国债收益率目前为2.5%,创下2011年以来新高。

欧洲市场与美国市场紧密相连,金融衍生品交易交错而复杂,一方有事,均会波及全球金融市场的稳定。

03、尾声

目前,美股市场依旧没有深刻定价经济衰退,那怕是轻微衰退。2023年上半年,美股很大概率依旧会令人沮丧的熊市模式。恐慌、踩踏、抛售大势还未结束。

2023年,我们需警惕更多的黑天鹅,包括日本央行继续加息、欧洲主权债务危机、美国国债流动性枯竭等等。每一只,都值得警惕与重视,因为冲击力都不会小。

身处百年未有之大变局加速期,我们会在2023年见证更多历史与不可思议。

本文来自微信公众号 “格隆汇APP”(ID:hkguruclub),作者:墨羽枫香。