在原上市计划推迟4个多月后,乐华娱乐终于得偿所愿,于1月19日正式在港交所上市,上市首日股价即大涨,乐华娱乐创始人杜华个人身价一度超23亿港元。

据乐华娱乐公告,乐华全球发行1.2006亿股,其中香港发售3601.8万股,国际发售8404.2万股,发售价确定为每股4.08港元,全球发售所得款项净额估计约为3.913亿港元。

因旗下拥有王一博、韩庚等多位知名艺人,乐华娱乐备受市场关注。在上市仪式上,王一博、韩庚等艺人纷纷出席上市仪式,王一博也被首次介绍成乐华娱乐的股东。

1月19日,乐华娱乐开盘价为5.60港元,较发行价上涨37.25%。截至收盘,股价报收于6.03港元,涨超47%,成交额2.98亿港元。

1月20日开盘,股市震荡,一度下跌到5.95港元每股,总市值为51.77亿港元,截止收盘,乐华的总市值已经跌到48.98亿港元。

当然,这只是股价短期的波动,长期还是要看公司的核心价值。但对于内娱来说,作为偶像经纪公司,乐华的上市是一个重要的时间节点,拉开了一个新的发展阶段。(回顾:韩娱四大社财报公布,K-POP还有多大发展空间?)

预期调低,成功上市

在上市仪式上,杜华现场发表致辞感谢各位来宾共同见证乐华娱乐的发展里程碑,她表示:“我会始终怀着敬畏之心,感恩之心,像创业初期时一样战战兢兢,因为深知发展道路并不平坦,每一个决策每一个细节都决定成败,我不敢有丝毫懈怠。我深知这一刻只是另一个开始,我们要不断的发展创新不懈的努力,才能对得起亿万股民、投资方、旗下的艺人及员工,要慢慢地走、小心地走,才能走得更快。”

上市一直是乐华娱乐的目标,为此从15年起就一直在这条路上努力。公开资料显示,早在2015年9月,乐华娱乐便在新三板成功挂牌。(回顾:乐华娱乐拟9月7日正式交易,已引入猫眼娱乐等3家基石投资者,市值预估在70亿港元)

2018年2月,乐华娱乐公告,为配合公司业务发展需要和长期战略发展规划,以及考虑到目前股票流动性较低、融资成本较高等问题,为了提升决策效率、降低成本、扩大竞争优势,拟申请在新三板摘牌。

而在新三板退市后一个月,乐华娱乐则开启寻求A股上市,并于2018年4月开始接受招商证券股份有限公司上市辅导,但A股上市梦并未如预期般顺利实现,2021年6月,乐华娱乐终止上市辅导后,开始转战港股。

此后,乐华娱乐便将目光锁定在赴港上市。

2022年3月,乐华娱乐首次向港交所递交上市申请,并于当年8月通过上市聆讯。然而,2022年9月,已经进入上市倒计时的乐华娱乐,却选择延迟全球发售,暂缓港股IPO计划。对外原因则称“面对国际地缘政治、全球性通货膨胀反噬经济及疫情多发散发等因素影响,资本市场持续低迷,加之恒指持续下挫、新股大量破发,乐华娱乐经过慎重考虑,决定暂缓本次港股IPO”。

直至2022年11月,乐华娱乐才再次递表,重启港股上市。相较此前,乐华娱乐推迟上市后最大的变化在于其发售价格下调,募资规模明显缩水。

乐华娱乐2022年9月公告显示,其计划全球发售约1.33亿股,发行价6.8港元-8.5港元。按此推算,募资约9亿港元-11.27亿港元。而此次上市,乐华娱乐计划发售价为3.52港元至5.06港元。最终发售价定为4.08港元/股,按照该价格计算募资净额为3.91亿港元,不足前次募资计划规模的一半。

乐华娱乐此次IPO引入4名基石投资者,合共认购1990万美元(约1.548亿港元)的发售股份,其中中国儒意(00136.HK)全资附属公司Sun Mass Energy、猫眼娱乐(01896.HK)旗下猫眼香港、安踏(02020.HK)副主席丁世家先生、好赞资产分别认购790万美元、500万美元、500万美元、200万美元的发售股份。

本次IPO,中信建投、招商证券国际为联席保荐人。上市前一日,乐华在香港公开发售部分共录得9630人认购,超额认购27.7倍,国际发售部分超购0.29倍。

作为艺人经纪第一股,去年10月,乐华在路演中投资者反应冷淡,因此不得不选择中止上市流程。在年末,乐华团队对募资额和市值预期做了合理调整,争取到更多基石投资者保驾护航,市场回暖的同时,也终于顺利登陆资本市场。

“王一博依赖症”

在业务板块上,乐华娱乐主要从事艺人管理、音乐IP制作及运营、泛娱乐三大业务。其中,艺人管理占近期收入的比重在90%以上。

根据弗若斯沙利文数据,在国内高度分散的艺人管理市场中,乐华娱乐2021年艺人管理收入排名第一,市场份额为1.9%。乐华娱乐也因此被视为港股市场“艺人管理第一股”。

据招股书,2019年、2020年、2021年,乐华娱乐的营收分别为6.31亿元、9.22亿元、12.9亿元,其中,艺人管理带来的收入分别占同期总收入的84%、87.7%、91%。而在这其中,王一博则是撑起乐华娱乐半边天的顶梁柱,2019-2021年王一博应占收入分别占同期总收入的16.8%、36.7%、49.5%,在2022年前三季度乐华娱乐实现的7.53亿元营收中,王一博的占比则进一步上升至59%。

2019-2021年,乐华娱乐期内利润分别为1.19亿元、2.92亿元、3.35亿元。2022年前三季度,乐华娱乐营收7.53亿元,同比下降15.9%。期内利润为13.45亿元,去年同期为2.37亿元。

期内利润大增主要是由于可转换优先股的估值变动,导致截止2022年9月30日公司录得可转换优先股的公允价值收益为12.04亿元。减去这部分收益,实际的经营净利润为1.41亿元,较去年同期的2.37亿元下降40.5%。

作为乐华娱乐的顶流艺人,王一博的收入越来越高,占据公司成本的比例也是水涨船高。在公开发言视频中,王一博也表示作为公司的一员,很高兴与公司一起成长,期待与乐华一起实现更多目标,未来全力以赴。

乐华娱乐上市成功后,微博热搜出现了#杜华前半生韩庚后半生王一博#、#乐华依靠王一博还能走多久#的热搜词条,在王一博贡献乐华六成收入的情况下,实则也反映了市场对乐华娱乐上市后最大的担忧。

乐华曾在招股书“风险因素”中写道,公司业务在很大程度上取决于签约艺人的声誉,但公司无法保证签约艺人及训练生将不会卷入无法控制的不可预知事件,如失德行为或不遵守法律法规。该等事件可能造成对公司及签约艺人的负面报道及声誉损害。公司亦无法保证将能够及时发现或有效应对未来涉及签约艺人或训练生的负面报道。

对于募资用途,资料显示,乐华娱乐所得款项的60%将投资于艺人运营,15%用于扩大音乐IP库,15%用于扩展泛娱乐业务,5%将用于海外扩展,5%作营运资金及一般公司用途。

显然,乐华娱乐和韩娱公司Hybe娱乐面临的问题都是一样的,需要在支柱型艺人之外,进行多元化艺人投资造星的布局。(回顾:BTS全员准备服兵役了,HYBE娱乐怎么办?)

在发言说,杜华说“慢慢走,小心走”,或许也是正确的选择。

港股IPO终于回暖了

这两日,杜华带领乐华娱乐上市,成为低迷已久的内娱行业振奋人心的一个好消息,业内公司也纷纷转发祝贺。

而乐华公司披露的战报显示,此次IPO上市,一共斩获全平台热搜超40个,除了最受关注的王一博之外,其中还包括“乐华上市首日涨幅扩大至50%”、“程潇 乐华”等。

上市后,乐华面临的业绩压力会更大,每个季度都需交出一份漂亮的财报,市值管理是娱乐公司面临的一门新学问,稳住股价,面向投资者传递增长预期成为公司接下来的重要任务。

当然,上市只是公司发展的一个新起点。

但显然,杜华需要带领公司再次“乘风破浪”,穿越当下及未来一段时间的低谷期,在关键时刻做出正确的选择。在王一博之外,乐华也需要真正寻找到公司的“第二增长曲线”,才能长久立足于娱乐市场。

值得注意的是,与旗下艺人鹿晗高度绑定的音乐公司风华秋实曾五次冲击IPO。

在招股书中,鹿晗的名字曾最高出现超200次,从音乐版权到现场演出,鹿晗对风华秋实营收的贡献占比较大,但相较于王一博对乐华的贡献占比其实更加合理。在2019财年、2020财年、2021财年和2022财年前六个月,鹿晗直接应占收入金额分别占公司总收入约25.5%、21.2%、9.3%和25.2%。

事实上,在鹿晗之外,风华秋实也在寻求“第二增长曲线”。例如,黑豹乐队主唱张淇以个人身份参加了《披荆斩棘的哥哥》,结果凭借帅气外表一炮走红,2022年又带领黑豹登上了《闪光的乐队》。

尽管如此,当下风华秋实在外界最大的标签依然是鹿晗。

需要注意的是,早在2016年,风华秋实就已在为上市做准备。当年12月,三七互娱以1.2亿元战略投资风华秋实,占20%股权,估值就已经飙升到了61亿人民币。

去年10月12日,风华秋实第五次递表的数据显示,招股书显示,受疫情影响,风华秋实演唱会主办和制作业务大幅缩水,2022年上半年,公司营收4223.9万元,盈利仅83.3万元。

说明书还显示,风华秋实营收主要来自音乐授权,与鹿晗的独家音乐合约从2015年持续至2024年,距离届满时间已经不远。

这两年,风华秋实需要在继续深度绑定鹿晗的同时,进一步打造黑豹乐队、张淇和其他签约音乐人事业发展的上升通道,同时尽可能把演出流水跑起来,以弥补过去三年因疫情影响带来的损失。

“周杰伦”概念股巨星传奇集团也曾在2021年9月、2022年3月两次递表港交所,2022年10月,巨星传奇第三次递表港交所。

尽管巨星传奇的主营业务不是娱乐行业,而是十分小众的防弹咖啡,但都与明星IP深度捆绑,其招股书总计791页,提到周杰伦369次,也是一支典型的“明星概念股”。

从股权结构上来看,巨星传奇的控股股东都与周杰伦私交甚笃。

例如,周杰伦的母亲叶惠美和周杰伦经纪人杨峻荣通过Legend Key共同持有巨星传奇27.63%的股份;与周杰伦合作多年的马心婷通过Harmony Culture持有公司27.63%股份,此前就职于投资管理公司;一直负责周杰伦磋商代言协议和执行演唱会的陈中,通过Max one持有公司9.2%的股份。

在招股书中,巨星传奇与周杰伦艺人经纪公司杰威尔音乐有限公司还签订了为期十年的IP授权协议,杰威尔音乐的股权结构为杨峻荣、周杰伦和叶惠美分别持股45%、40%和5%。

巨星传奇的首席文化官为方文山,公司的附属子公司巨室文创(昆山)投资有限公司曾联合浙江卫视投资制作《周游记》,这一档节目曾与防弹咖啡的销量息息相关。值得注意的是,2023年《周游记2》将回归。

此外,巨星传奇还成立了控股公司天赋星球,对刘畊宏在中国的娱乐等业务提供策划及管理服务。

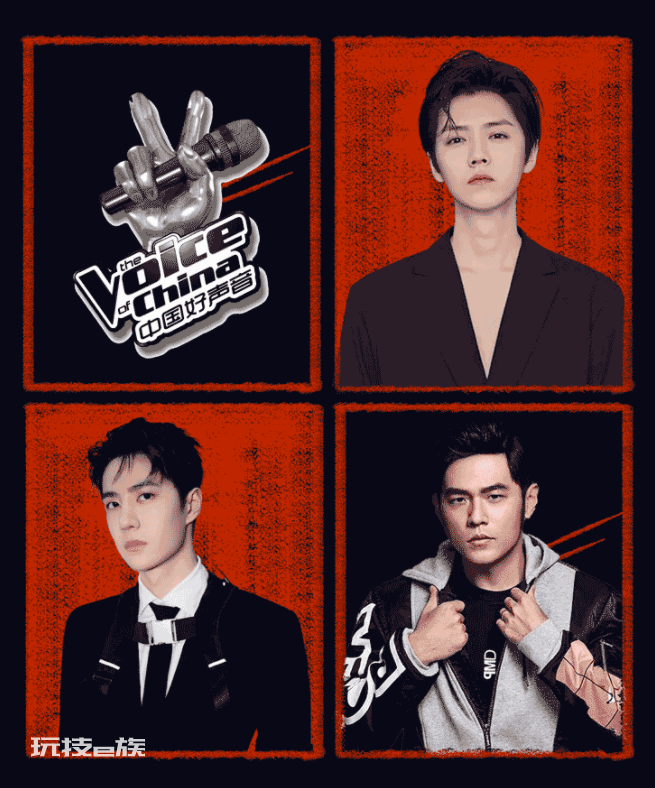

前不久,《中国好声音》灿星背后的星空华文上市成功,且自上市以来,股价连续多日上涨,已经成为春节前表现最强的一支新股。

12月29日,星空华文在香港联合交易所主板上市,发行价为26.5港元,募资净额为3.2亿港元,开盘价为32.55港元。当时星空华文选择的策略是大幅降低融资额,保住高估值。

星空华文身上最强的标签是“好声音”,同时资本市场对星空华文最大的担忧也一直是严重依赖《中国好声音》。

作为王牌IP,《中国好声音》曾缔造过收视辉煌,即便在影响力和收入逐年下滑的背景下,依然还能年复一年播出,保住基本盘,往多元化方向探索。(回顾:星空华文IPO募3.2亿港元市值超200亿,收入持续下滑但毛利在回升)

1月19日,《中国好声音》的越剧特别季落下帷幕,正片在抖音直播同步播出,累计播放量1.6亿次。2023年《中国好声音》确认回归,有消息显示周杰伦可能会回归节目导师。

1月20日收盘价显示,星空华文股价为67.95港元,总市值270.53亿港元。

2022年数据显示,美股IPO募资总额同比下降约90%,香港新股市场同样疲软,累计募资总额1045.7亿港元,同比下降68%。但相较于上半年的冷清,下半年新股上市的情况好很多,尤其是临近春节,港股IPO市场显著回温。

统计显示,2022年全年有89家企业登陆港交所。在2022年收官的12月,IPO市场明显回温,累计17家企业首次公开募资,较11月明显增多,同时也是全年表现最好的月份。

趁势之下,展望2023年,之前延迟上市的公司将会重启上市计划,重新推动IPO市场的复苏。毕马威预计香港2023年会有90宗新股上市,集资金额约1800亿港元。

对于2023年的资本市场,你看好哪一家公司在股市的表现,你认为哪一家音娱公司会在今年冲刺上市?

本文来自微信公众号 “音乐财经”(ID:musicbusiness),作者:小鹿角编辑部。